中产撑起的医疗IPO:卓正医疗上市“补血”

撰文 | 张宇

编辑|杨博丞

图源|IC Photo

民营医疗企业卓正医疗向港交所递交招股书,拟在香港主板挂牌上市。

在递交招股书之前,卓正医疗已颇受资本青睐,从2012年至今,已累计完成了五轮融资。按照IPO前最后一轮融资E轮融资算,卓正医疗的投后估值已攀升至5.1亿美元。

同时,在卓正医疗背后的资本中,不乏经纬创投、富德生命人寿、天图投资、中金资本、水木基金、H Capital、浅石创投、腾讯等知名投资机构,其中,腾讯是第一大机构投资方,持股比例高达19.39%。

卓正医疗受到资本追捧,其中一大原因在于实力不俗。根据弗若斯特沙利文的资料,按在中国覆盖的城市数量计,卓正医疗于截至2023年12月31日在所有私立中高端综合医疗服务机构集团中排名第一。此外,弗若斯特沙利文的资料还显示,按2023年付费患者就诊人次及收入计算,在中国所有私立中高端综合医疗服务机构集团中分别排名第二及第三。

2024年以来,陆道培医疗、树兰医疗、明基医院、百泽医疗相继向港交所递交了招股书,在民营医疗企业上市潮爆发的同时,存在诸多隐忧的卓正医疗,IPO之路能一帆风顺吗?

01.

三年亏损超8亿元

卓正医疗成立于2012年11月,采用家庭医疗模式,即著眼于全人(而非单独的器官或身体系统),综合考虑患者的身体、精神和社会健康状况,主要服务中高端医疗市场。

截至目前,卓正医疗已在深圳、广州、北京、成都、苏州、长沙、上海、重庆、杭州和武汉等中国经济最发达的城市拥有并经营21家医疗服务机构,包括19家诊所和2家医院。

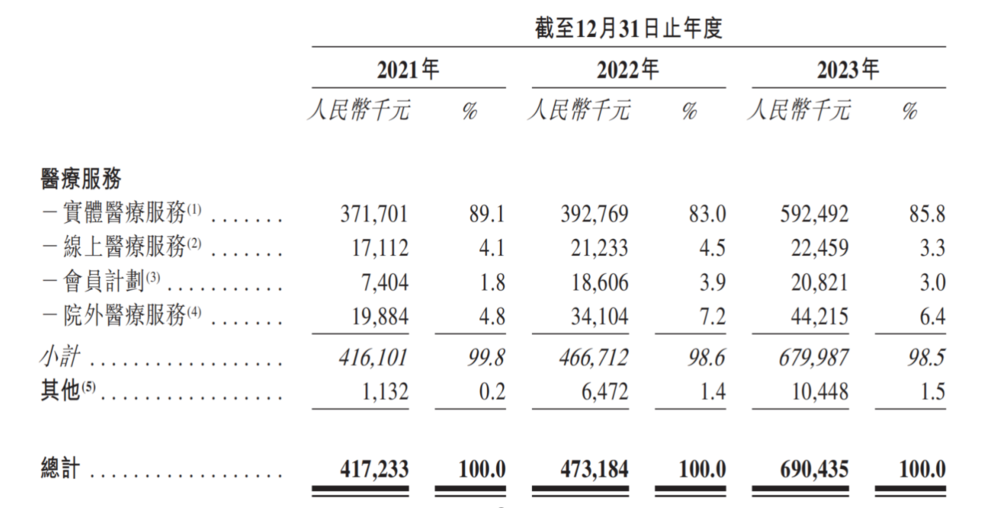

根据招股书,2021年至2023年,卓正医疗的总营收分别为4.17亿元、4.73亿元、6.9亿元,呈现逐年增长的趋势。尽管总营收逐年增长,但卓正医疗仍处于亏损状态,同期净亏损分别为2.51亿元、2.22亿元、3.53亿元,三年时间累计亏损达8.26亿元。即使剔除财务成本以及可转换可赎回优先股公允价值亏损,卓正医疗仍处于亏损状态,净亏损分别为1.09亿元、1.38亿元和6693.3万元。

图源:卓正医疗招股书

按照业务构成,卓正医疗的主要业务可以划分为四个部分,分别为实体医疗服务、线上医疗服务、会员计划和院外医疗服务,其中,实体医疗服务为卓正医疗的主要收入来源,2021年至2023年,该业务收入分别为3.72亿元、3.93亿元和5.92亿元,占比始终保持在83%以上。

值得关注的是,2021年至2023年,在卓正医疗的医疗服务机构及/或线上医疗服务平台付费患者就诊总人次分别为47.09万人次、52.98万人次及73.34万人次。同一时期,卓正医疗的人均就诊花费为1033元、1014元和 1048元;患者回头率分别为71.1%、75.7%及78.2%。

定位中高端市场,患者就诊花费不菲,并且拥有较高的患者回头率,但卓正医疗的盈利能力却十分有限。根据招股书,2021年至2023年,卓正医疗的综合毛利率分别为11.9%、9.3%及19.3%。

具体而言,实体医疗服务作为卓正医疗的主要创收业务,其毛利率始终一言难尽,2021年至2023年,该业务毛利率分别为8.9%、2.1%、15.2%,这直接导致卓正医疗的综合毛利率“拉胯”。

招股书显示,行政开支作为刚性成本,正持续压缩卓正医疗的盈利空间。2021年至2023年,卓正医疗的行政开支分别为1.44亿元、1.83亿元和1.92亿元。其中,各期雇员薪金及福利开支分别为9862.3万元、1.38亿元和1.5亿元,占比分别为68.3%、75.2%、78.3%。

海通国际也在研报中指出,相比其他国家的高端民营医疗,中国品牌的不盈利主要原因在于人工成本和折旧摊销高,作为对比,沙特高端民营医疗企业Dr Sulaiman人工成本占比为35%,印度高端民营医疗企业Apollo为50%,均低于卓正医疗;折旧摊销方面,卓正医疗最高超过了20%,远远高于Apollo和 Dr Sulaiman的4%左右。

在总营收大幅增长的情况下,净亏损却逐渐扩大,卓正医疗的盈利能力着实堪忧。

02.

仍存诸多隐忧

根据弗若斯特沙利文的资料,中高端私立医疗服务市场的总收入从2019年的人民币1782亿元增长到2023年的人民币3615亿元,复合年增长率为19.3%,预计2023年至2028年将继续以14.8%的复合年增长率增长,到2028年达到人民币7221亿元。同时,中高端私立医疗服务机构数量也在快速增长,从2019年的6993家增加至2023年的10007家,复合年增长率为9.6%,预计从2023年至2028年将进一步以7.4%的复合年增长率增长,到2028年将达到14326家。

行业前景持续向好,但这也是卓正医疗的一大隐忧,其在招股书中指出,医疗服务行业的竞争已经非常激烈,由于中国医疗服务行业快速增长或会吸引更多国内或国际参与者加入,我们亦将与日后跻身市场的参与者竞争。部分竞争对手的财务、营销或其他资源可能比我们更优厚,或更迅速地应对新技术或不断变化的患者偏好。医疗服务行业亦可能出现重大合并及兼并。我们的竞争对手可能会组成联盟,而该等联盟可能会取得大量市场份额。这意味着卓正医疗的业务运营仍面临诸多不确定性。

此外,卓正医疗另一大隐忧在于能否招聘及留住足够数量的合资格医生和其他医疗专业人员。作为中高端民营医疗企业,卓正医疗的业务增长在很大程度上取决于足够数量的合资格医生的能力,而招聘合资格医生存在着激烈竞争,由于专科医生的所需培训时间(包括学术研究

及临床培训)长,某些医学专业可能需要长达八年或更长时间培训,导致短期供应紧张。

同时,招聘及留住医疗专业人员的成本也越来越高。2021年至2023年,卓正医疗的雇员薪金及福利开支总额(包括计入收入成本、销售开支及行政开支的开支)分别占总营收的75.2%、80.2%和63.2%。如果未来该成本继续增加,可能进一步蚕食卓正医疗的盈利空间。

最后,卓正医疗还面临着高额金融负债的情况,卓正医疗通过发行可赎回可转债获得融资,但同时录得大量金融负债,且部分债务已到赎回期,导致公司资不抵债并面临较大偿债压力。2021年至2023年,卓正医疗净负债分别为10.53亿元、14.05亿元和17.61亿元。

还值得一提的是,从近年来的政策趋势来看,民营医疗企业面临的监管力度在不断加强。从2019年开始的医疗乱象专项整治行动,到2020年的“民营医院管理年”活动,再到近期的民营医院专项巡查行动,显示出监管环境日益严格。如何在保证医疗服务质量的同时,严格遵守相关法律法规和政策要求,是卓正医疗不容忽视的红线。

03.

民营医院扎堆资本化

在卓正医疗向港交所递交招股书之前,树兰医疗、明基医院也先后向港交所递交了招股书。

在这三家民营医疗企业中,仅明基医院连续三年正向盈利,而卓正医疗和树兰医疗各自连续三年亏损。2021年至2023年,树兰医疗的净亏损分别为0.82亿元、1.11亿元和0.17亿元,整体好于卓正医疗。

据不完全统计,2023年约有14家民营医疗企业冲击资本市场。一位医疗行业人士向表示,民营医疗企业争相上市的原因,主要是获取更多的资金支持以扩大经营规模、提高品牌知名度以及为原始投资者提供退出机制等等。

此外,民营医疗企业上市可以获取更多资金,有助于扩张和提升服务质量。同时,上市后之后的透明度和规范化程度也会提高,有助于增强患者和投资者的信任,比如此次卓正医疗募集资金的用途就是扩张和提升服务质量,其招股书显示,募集所得资金净额将主要用于升级现有医疗服务机构、设立新的医疗服务机构、收购一线城市和新一线城市中业绩良好的医疗服务机构等。

不过,民营医疗企业扎堆上市也面临不少挑战,一方面,民营医疗企业在市场中面临来自公立医院和其他民营医疗企业的竞争,需要不断提升服务质量和差异化特色,以吸引患者和投资者;另一方面,如何在扩张过程中实现盈利是一大重要挑战,这意味着民营医疗企业需要不断优化成本结构、提高运营效率、拓展收入来源等。

上市固然可以为卓正医疗提供更多的发展机会,但同时也需要其及时解决诸多隐忧,否则即便成功上市,未来也可能面临生死困境。