腾讯“硬着陆”

撰文 / 赵晨希

编辑 / 李信马

题图 / IC Photo

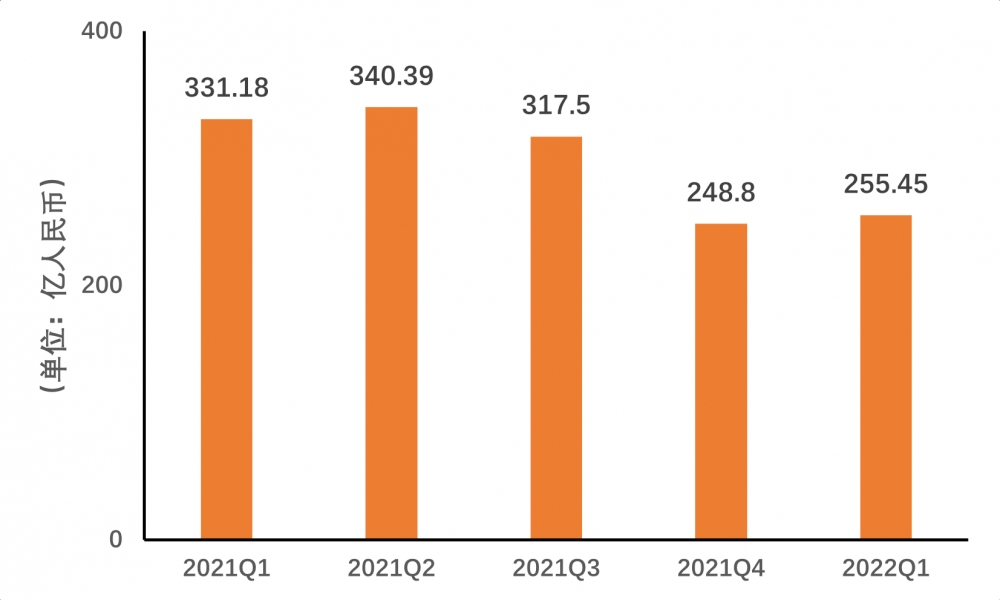

5月18日,腾讯公布了2022年Q1财报,净利润不出意外地大跌。财报数据显示,2022年Q1腾讯营业收入为1354.71亿元(人民币,下同),相比于去年同期的1353.03亿元基本持平。Q1净利润为234.13亿元,同比下降51%,环比下降75%。非国际财务报告准则下,Q1净利润为255.45亿元,同比下降23%,环比增加3%。

最近三个季度,非国际财务报告准则下腾讯的净利润连续下跌。2021年Q3,腾讯净利润317.5亿元,同比下降2%;2021年Q4,净利润248.8亿元,同比下降25%。

非国际财务报告准则下,腾讯近五个季度净利润

数据来源:腾讯财报 制图:

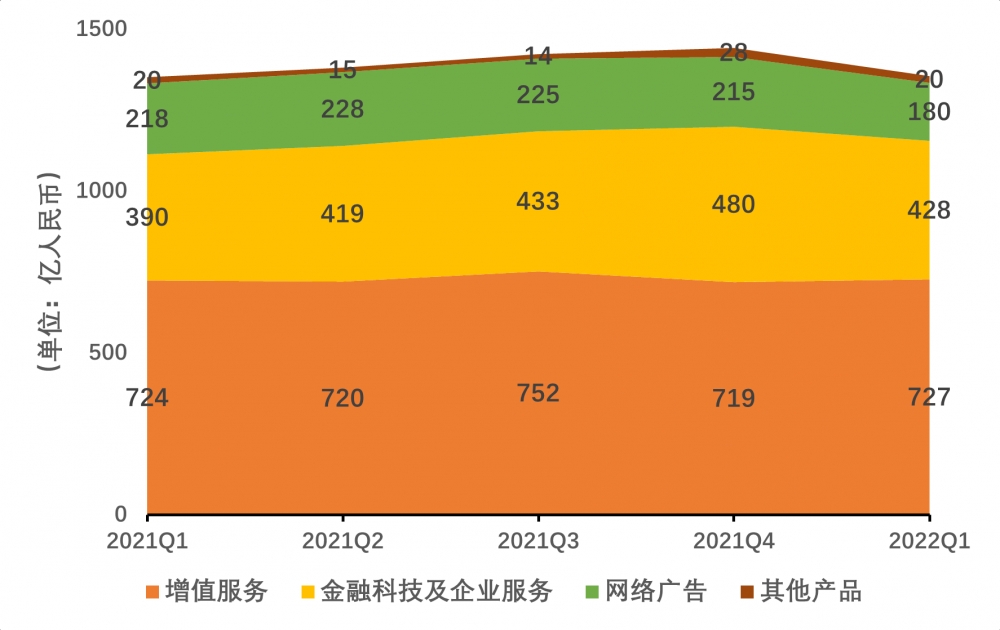

腾讯三大业务板块中,增值服务营收727.38亿元,与去年同期持平,占总营收比例为54%;网络广告营收179.88亿元,同比下降18%,占总营收比例为13%;金融科技及企业服务427.68亿元,同比增长10%,占总营收比例为31.6%。除了To B业务,腾讯的传统优势业务营收都乏善可陈甚至明显下滑。

数据来源:腾讯财报 制图:

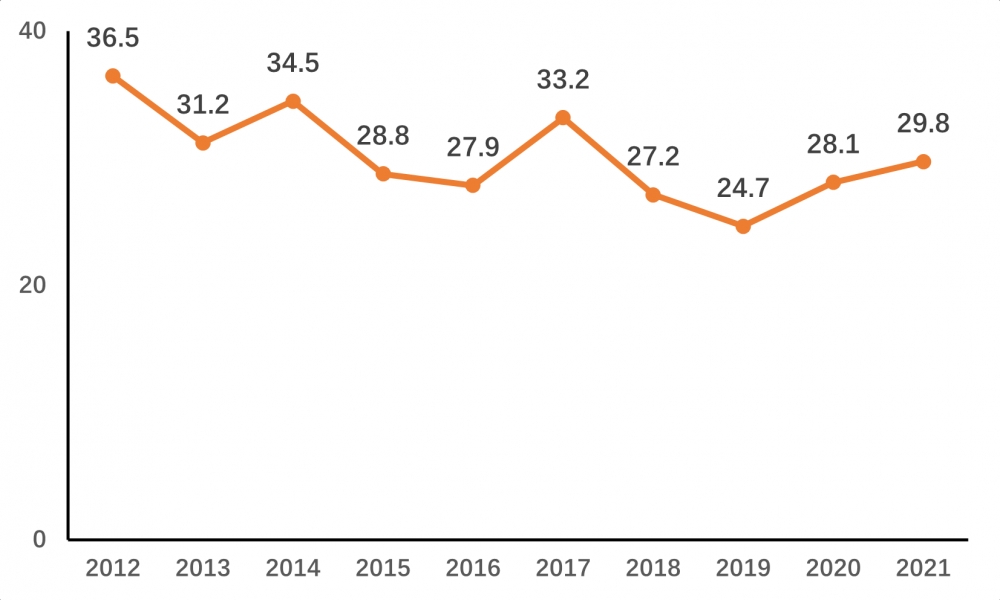

该季度腾讯的ROE(净资产收益率)从2021年的29.77迅速下降为2.96,成为2012年以来的“最低点”。

2012年至今腾讯ROE变化折线图

图片来源:

一位行业人士告诉:“之前预料到腾讯财报数据不会太好,但并没有想到净利润会下滑幅度如此之大。”

据财报披露,2022年Q1腾讯利润下滑主要是由于收入成本增加8%至784亿元,包括服务器与带宽成本、交易增长导致交易成本增加,以及内容成本增加。特别是增值服务和金融科技及企业服务业务中,视频号直播收入分成成本、游戏内容成本、支付金额的增长均导致了营收成本的增长。

另一方面,腾讯在该季度的一般及行政开支也猛增了41%,达到267亿元。主要是因为研发开支和雇佣员工成本的增加(重点战略领域雇员人数的增加),以及海外附属公司开支增加和收购附属公司的开支。

抛开成本、行政开支增加等因素,广州商学院经济学院副教授胡浩认为,腾讯业务的增速也完全不及预期:“不仅仅是营收和成本出现问题,腾讯最为核心的基础业务,如QQ、微信两大‘法宝’也出现不同程度的下滑,对于腾讯而言,是一个危险信号。预计今年二季度,腾讯的业绩会继续疲软。”

艾媒咨询张毅告诉:“腾讯Q1几项业务说明腾讯成长性遭遇了一定问题,腾讯需要思考整个互联网流量红利见顶情况下,应该如何提高用户付费欲望以及整个数字娱乐的增值业务。”

基本盘不稳,遭遇增长瓶颈

腾讯最大的业务营收板块增值服务,分为社交网络和游戏两个部分。

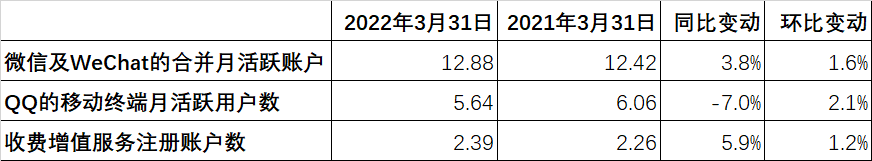

社交网络方面,腾讯Q1营收291亿元,同比增长1%,增长红利“见顶”明显。QQ移动端月活账户数5.638亿,同比下滑7%,环比增加2.1%;微信以及WeChat合并月活账户数12.88亿,同比增加3.8%,环比增加1.6%。2018年、2019年高峰时期,QQ的月活账户数超过7亿,现在已经回落到2016年的水平。

作为一款成立23年的老互联网产品,QQ的目标人群一直是年轻用户,不少中小学生学习、社交的沟通工具就是QQ。QQ移动端月活账户数逐年下滑,一方面与QQ用户向微信转移有关,一位00后告诉,2021年上大学后,她使用QQ的频率逐渐减少:“因为班级群各种通知、活动都在微信上进行”;另一方面,中国老龄化程度加剧,年轻人口正持续减少。

微信的增长也已明显放缓。2018年,微信与WeChat合并与活跃账户数达10.82亿,之后开始以个位数增长,2019年增长6%,2020年增长5.2%,2021年增长3.5%。

微信及WeChat、QQ月活账户数(亿)

数据来源:腾讯财报 制图:

游戏是本季度腾讯最大的现金牛业务,以32.4%的营收占比反超金融科技及企业服务(31.6%),其中国内市场游戏营收330亿元,同比下降1%;国外市场游戏106亿元,同比增长4%。国际市场的营收增长主要来自腾讯《VALORANT》、《部落冲突》等游戏的收入增长,易观分析师马阿鑫对表示:“国内移动游戏市场发展较久,宣发、运营更为成熟,其他国家和地区正处于发展阶段,并且市场用户特征不同,如韩国玩家倾向于MMORPG游戏,美国玩家倾向于休闲类游戏,但这一现象正被国内的游戏公司打破。”

而国内市场受对未成年人的保护措施影响,以及《天涯明月刀手游》《使命召唤手游》等游戏营收下降而下滑。张毅认为,腾讯在国内市场靠老产品支撑,如《王者荣耀》、《和平精英》,新游戏产品没有太大建树,海外市场则存在推广成本大,但效果不明显的特点,这些都造成腾讯净利润大幅下滑。

广告业务更为惨淡,其中社交以及其他广告收入157亿元,同比下降15%;媒体广告营收23亿元,同比下降30%。

财报披露,腾讯移动广告联盟的广告业务受到监管影响,营收大幅减少,腾讯新闻、腾讯视频等媒体广告营收下滑,导致网络广告整体业务营收表现欠佳。受影响的不止是腾讯一家,据上海证券报报道,2021年11月,字节跳动商业化产品全员大会上确认,其国内广告业务营收在2021年上半年增长陷入停滞。

“整个广告行业、互联网广告市场天花板渐显,客户更强调效果转化,腾讯广告业务受到一定影响在所难免。”张毅说。艾媒咨询2022年中国品牌营销及消费行为检测报告显示,随着流量红利逐渐减弱,移动广告结束了流量竞争时代,整体行业落入稳定发展期,转而步入政策监管加强、内容竞争为主的阶段,规模增速趋于稳定,预计未来三年增速回落,抖音、小红书、B站等种草内容平台成为热门传播渠道。

在传统业务表现萎靡的情况下,近年来腾讯大力推动的To B业务,会是未来的增长点吗?

To B 难增利

2018年腾讯“930”变革后,以CSIG(云与智慧产业事业群)为代表的To B赛道愈发受到重视,自2019年金融科技及企业服务营收规模正式披露以来,其单季度营收规模已经翻了一番。

2021年Q4,金融科技与企业服务收入达到479.58亿元,首次超过游戏收入,占总营收比例升至33.26%。不过在2022年Q1,To B业务的营收环比下降10.8%,游戏业务再度重回营收占比第一的宝座。

营收的环比下降,与云服务项目部署季节性的减少有关,此外据财报披露,2022年Q1腾讯金融科技及企业服务同比增速放缓,主要是由于年初新一轮新冠肺炎疫情,对交通出行、餐饮服务、服装等类别交易金额产生负面影响,企业服务营收同比也略有下降,是因为腾讯重新定位IaaS(基础设施即服务)服务,从单纯追求收入增长变为健康增长,并主动减少亏损合同。

张毅认为,一直以来腾讯对金融科技及企业服务投入巨大,但收益却有限:“金融科技及企业服务营收虽有增长,但是对利润的贡献几乎没有,甚至是负增长。”财报数据显示,2019年以来,腾讯增值服务毛利率均值维持在50%以上,网络广告毛利率均值维持在47%左右,而金融科技及企业服务毛利率最低,均值仅在28%左右。

To B领域,特别是云计算赛道,持续的高投入低回报是行业共性,近几年无论是海外还是国内,云市场都陷入高度同质化竞争,价格战趋势明显。2011年以来,亚马逊AWS就以持续的降价策略,挤压竞争对手生存空间来获得市场份额。据IDC发布的2021年全球云计算追踪数据显示,排名前八位的云厂商分别是亚马逊AWS、微软Azure、阿里云、谷歌云、IBM、华为云、腾讯云、中国电信天翼云。云计算市场呈现马太效应,“只有第一,没有第二”,阿里云直到2021财年Q3方才实现首次盈利,作为国内排名第三的腾讯云,面对外界不利环境以及阿里云、华为云、天翼云等竞争对手的围攻,盈利压力自然较大。

从2021年开始,行业陆续传出腾讯各个事业群进行人员优化,其中CSIG(云与智慧产业事业群)受到教育行业“双减”政策以及其他行业因素的影响,成为裁员重灾区。据36氪报道,2021年年底至今,腾讯云战略性收缩亏损业务,CSIG裁员超20%,腾讯云将改变过去低价抢占市场、总集分包、硬件搭售的销售策略,开始以“盈利”为价值导向,不过期待是好的,实现却是任重道远。

短期来看,张毅认为:“腾讯未来的发力点在于两个方面,第一,以微信支付为代表的金融体系;第二,视频号在2022年Q1体现了较好的成长性,从国内主流网民中来看,视频号的吸引力正在持续上升,预计未来一至两年将对抖音产生巨大威胁。”